| 手机版

收藏网站

原标题:Q3,PE巨头们白干了,本文由投中网发布,现在由科技之家小编2022年11月10日转载分享。

文/陶辉东

近日,黑石、KKR陆续披露了2022年三季报,黑石净收入只有区区370万美元,KKR则净亏损9160万美元。2022年基本已经预定是自2008年以来最惨淡的一年。

但是,这只是PE老大哥们的A面。拨开表面的亏损,黑石、KKR们在2022年实际上仍然保持着高速扩张的势头,规模继续增长,管理费收到手软。从某种角度而言,它们对这轮资本寒冬近乎于免疫。

全线亏损的一个季度

先细看一下巨亏是怎么来的。

财报显示,黑石集团三季度总收入仅10.58亿美元,同比下降了83%。降幅如此巨大第一个原因是2021年是罕见的大牛市,黑石创下了历史上最好的业绩,因此基数较高。

第二个原因,是黑石在三季度录得了9.2亿美元的投资亏损。这是黑石连续两个季度出现巨额投资亏损了,2022年二季度黑石已经亏了12亿美元。

苏世民在声明中表示,“第三季度表现出了挑战性的市场环境,主要以风险厌恶情绪和股价的波动主导。我们的盈利状况也不可能摆脱全球股市急剧下跌的影响。”

KKR没有单独披露投资收益,但三季度的资产管理收入1.01亿美元,同比下滑了95%,主要原因也是投资组合的价值下降。因为资管收入的下降带动KKR三季度总收入同比下滑58%,仅为18.6亿美元。

细看各业务板块,它们的亏损大部分都来自私募股权业务。尤其是KKR,其私募股权投资组合在三季度贬值了4%,过去一年更是贬值了8%。

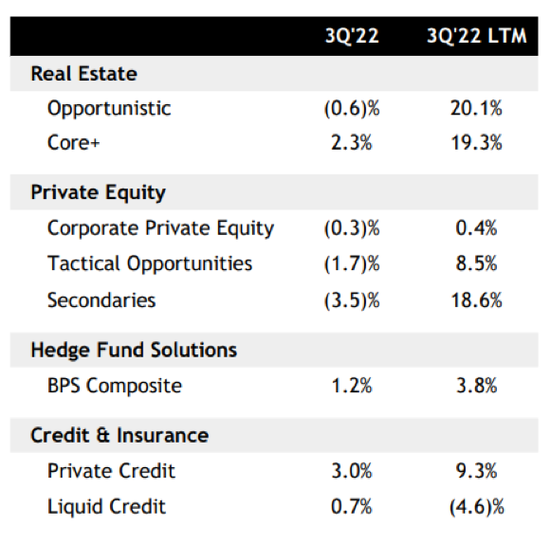

黑石各板块的投资业绩

黑石各板块的投资业绩

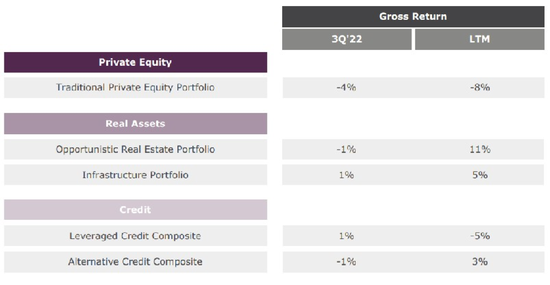

KKR各板块的投资业绩

KKR各板块的投资业绩

国内的VC/PE们都在喊“退出难”,实际上黑石、KKR也在被同样的问题困扰。因为2022年美股IPO市场严重缩水,退出成为PE们的一个大问题。2022年三季度黑石私募股权板块退出金额仅53亿美元,而2021年同期是108亿美元,下降了足足一半。退出不畅,那就只能看着投资组合不断贬值。

黑石越来越依赖管理费了

但是,在账面的盈亏波动,这些PE老大哥们实际上有很强的韧性。它们自2016年以来的强劲的规模增长势头并没有被寒冬所打断。

首先说说规模之王黑石。2022年三季度黑石的AUM又增长了100亿美元,创下9510亿美元的新高,继续向着万亿美元的目标迈进。苏世民在财报会上自豪的表示:“大多数专注于流动性市场的基金管理公司的AUM都在下降,但我们仍在继续增长。”

管理规模的增长推动黑石的管理费收入继续上涨。三季度黑石与费用相关的收益(包括各业务线的管理费、交易/咨询及其他费用净收入)同比增长51%至12亿美元,是黑石上市以来第二好的季度仅次于疯狂顶点的2021年四季度。

实际上,2021年下半年全球并购交易空前活跃,黑石赚取了大量的交易、咨询费用,这种收入周期性较强。而如果剔除交易/咨询费用,只看管理费收入,黑石的表现完全不像是在市场寒冬,因为它仍在继续创新高。

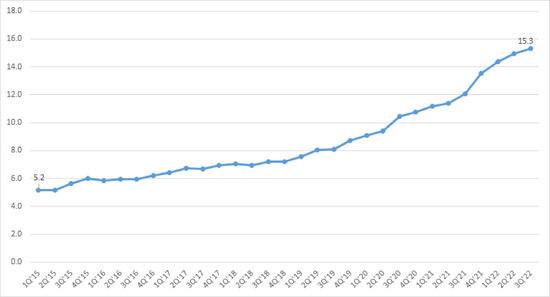

2015-2022黑石基本管理费收入(季度),单位:亿美元

2015-2022黑石基本管理费收入(季度),单位:亿美元

不仅2022年如此,黑石管理规模和管理费的增长长期以来几乎完全免疫于资本市场周期的影响。从2015年Q1到2022年Q3,黑石的管理费收入每个季度都是正增长,这大概就是顶级PE最牛的地方。

因此,对于黑石这样的PE公司,与波动剧烈、难以预测的净利润相比,投资者往往更关心另一个指标,那就是fee-related利润(与费用收入相关的利润)。在管理费增长的推动下,黑石的fee-related利润同样常年保持着稳健的增长。三季度,黑石的可分配收益有86%来自fee-related利润。

如果把时间拉长来看,fee-related利润在黑石的总可分配收益中的占比呈明显的上升势头。在2015年、2016年,黑石的可分配收益大约有一半来自fee-related利润,而2020年之后这一比例已经上升至了80%左右。

黑石的fee-related利润占可分配收益的比重,呈波动上升之势。

也就是说,随着黑石的管理规模告诉增长,其利润来源正在变得越来越依赖管理费。都说PE是一门收管理费的生意,黑石正是在完美的践行这一点。

很多一级市场投资人对靠管理费维生有一种不耻,认为这是没本事的表现。但从二级市场投资者的角度而言,黑石稳步增长的管理费收入,证明了PE的商业模式其实非常棒,它有着非常强的抗周期能力。

KKR也开始去PE化

不光是黑石管理费收到手软,KKR也不遑多让。

KKR在2022年的募资同样强劲,截至三季度末KKR的AUM已经上升至4960亿美元,同比增长8%,同样创历史新高。由于2022年以来股权等资产价格的普遍下降,这一增长率实际上低估了KKR的规模增长。如果看FPAUM(付管理费的AUM),KKR的管理规模增长率高达14%。

因为更依赖PE业务,KKR在AUM上一直无法与黑石相提并论。但2022年的KKR发力房地产基金取得了丰硕成果,AUM正在快速攀升。以至于,如果抛开账面亏损不谈,KKR的三季报业绩可以用亮眼来形容。

最吸引眼球的就是管理费收入。三季度KKR的管理费收入达到了6.7亿美元,同比增长了20%。前三个季度,KKR的管理费收入总计19.5亿美元,同比增长了32%。相应的,KKR前三季度fee-related利润为16.1亿美元,同比增长18%。

在管理费大幅增长的情况下,KKR的fee-related利润占可分配收益的比重也来到了60%以上,这是KKR在2022年最大的业绩看点之一。

而KKR这一亮眼成绩的取得,基本上是靠以房地产基金为主的实物资产业务板块。KKR传统的私募股权业务在2022年实际上是收缩的。三季度KKR的私募股权业务的募集规模仅10亿美元,AUM甚至出现了环比4%的下降,同比也仅增长了2%,基本上是停滞状态。

相比之下,KKR的实物资产业务板块AUM环比增长4%,同比更是暴增48%之多!三季度,KKR的不动产基金新募集了60亿美元的资金,是私募股权基金募资额的6倍。相应的,KKR的实物资产业务板块管理费收入同比增长44%,费用相关收入则同比增长了72%,已经是KKR收入增长的绝对引擎。

虽然私募股权目前仍然是KKR的第一大业务板块,但短短三年间,实物资产业务就已经从无足轻重发展到可以与私募股权业务分庭抗礼。在2022年KKR的私募股权业务出现收缩的情况下,实物资产业务更是扛起了KKR的增长大旗。在这样的势头之下,KKR很可能在不久的将来也会像黑石一样,实物资产业务的规模超过PE业务。

本文介绍至此已结束,感谢投中网分享,关键字:PE,VC

|

天天短讯!Q3,PE巨头们白干了 |

| 文/陶辉东 近日,黑石、KKR陆续披露了2022年三季报,黑石净收入只有区区370万美元,KKR则净亏损9160万美元2022年基本已经 |

|

环球热议:雅果科技完成数千万元A+轮融 |

| 本轮融资由潍坊中科海创股权投资合伙企业(有限合伙)(简称“中科海创”)领投近日,北京雅果科技有限公司(简称“雅 |

|

世界快资讯:京东方科技为智慧文旅园区 |

| 10月29日,京东方全球创新伙伴大会(BOE IPC 2022)智慧文旅园区行业峰会在江西景德镇陶溪川文创街区举行,来自文旅界的行 |

|

每日播报!佳源科技IPO之际昔日创始人“ |

| 近日,佳源科技股份有限公司(以下简称“佳源科技”)披露了招股书,公司拟登陆创业板佳源科技计划募资9.11亿元,将分 |

|

天天精选!米家户外电源 1000 上架 售价 |

| 品玩11月4日讯,小米此前发布的米家户外电源1000 现已正式登陆小米商城,预售价4499元米家户外电源 1000 主打露营场景,配备 |

|

全球速讯:神州优车违反财产报告制度成 |

| 中国执行信息公开网显示,11月3日,神州优车股份有限公司因违反财产报告制度,被北京市第一中级人民法院列为失信被执行 |

|

世界播报:易华录副总谷桐宇学历不错待 |

| 运营商财经网 段昕妍/文7月12日,京东科技发布“城市双百计划” ,帮助合作伙伴两年内获得100亿以上的收入作为京东的一 |

|

【全球播资讯】日初资本完成对酱酒新 |

| 白酒产业是日初资本在消费品领域坚定看好的黄金产业,对真工酒业的投资,则是日初在白酒产业链内进行价值整合、以创为 |

|

【环球报资讯】先裁员再节流?马斯克 |

| 编辑/刘蕊 在马斯克接手推特后,已经开启了大刀阔斧的“节流”计划,表明马斯克誓要扭转推特亏损势头的决心:一方 |

|

世界热资讯!隧道信号“无盲区”!湖北 |

| 近日,随着襄阳市“千里汉江第一隧”的正式通车,全长5.4公里的鱼梁洲隧道实现了4/5G网络协同全覆盖,经现场测试,5G网络 |